Investir dans l’immobilier à Dubaï ne s’improvise pas.

Nous allons dévoiler des informations essentielles concernant le crédit immobilier et les différentes étapes pour réussir votre investissement à Dubai.

Sommaire Crédit à Dubaï et investissement immobilier

Les types de crédits immobiliers disponibles à Dubaï

Pour financer un investissement immobilier à Dubaï, plusieurs solutions s’offrent aux investisseurs. Il est vital de bien se renseigner sur les options disponibles avant de se lancer dans cette aventure.

Crédit immobilier à taux fixe

Le crédit immobilier à taux fixe est une solution intéressante pour ceux qui souhaitent sécuriser leur investissement et éviter les mauvaises surprises. Les mensualités et la durée du prêt sont figées dès le départ, permettant ainsi une meilleure gestion budgétaire.

Crédit immobilier à taux variable

Cette option possède des mensualités dont le montant varie en fonction des fluctuations du marché. Si les taux baissent, les mensualités diminuent et inversement. Cette solution peut s’avérer avantageuse si les taux ont tendance à baisser, mais elle comporte plus de risques et nécessite une attention constante de l’évolution du marché.

L’emplacement stratégique de vos biens immobiliers

Les investisseurs sont souvent intéressés par les biens immobiliers situés en centre-ville, car ils offrent de meilleures perspectives de rentabilité. De plus, la demande de logements dans les quartiers centraux est en constante augmentation, et de nombreux projets de nouveaux immeubles voient le jour pour répondre à cette demande grandissante.

La location saisonnière comme moyen de rentabilisation

La location saisonnière est un moyen de rentabiliser son investissement immobilier à Dubaï. Cette méthode offre aux propriétaires une possibilité de générer des revenus supplémentaires lorsque leur bien n’est pas occupé par eux-mêmes ou par des locataires à long terme.

Cependant, il faut respecter certaines règles en matière de location saisonnière. Par exemple, il existe une réglementation sur les meublés destinés à la location touristique, qui doit être suivie scrupuleusement pour éviter tout ennui avec les autorités locales.

L’importance d’une étude approfondie du marché immobilier à Dubaï

Afin de réaliser un investissement immobilier fructueux, il est essentiel de procéder à une étude approfondie du marché. Il ne faut pas se contenter de consulter les offres disponibles sur internet ou auprès des agents immobiliers locaux, mais également recueillir des informations sur les tendances et l’évolution du secteur immobilier de la région.

Les prix des terrains à Dubaï sont assez élevés, et il peut être judicieux de considérer différentes zones géographiques pour maximiser son investissement. Les promoteurs immobiliers proposent souvent des offres promotionnelles et des réductions pour attirer les acheteurs potentiels, il est donc important de bien comparer les opportunités avant de prendre sa décision.

Le recours aux agents immobiliers

Les agents immobiliers peuvent vous aider dans votre recherche d’un bien immobilier adapté à vos besoins et à votre budget. Ils disposent d’une connaissance approfondie du marché local et peuvent vous conseiller sur les emplacements stratégiques et la qualité des biens disponibles.

Les démarches à suivre pour investir à Dubaï : un processus pas à pas

- Préparer son projet : définir précisément ses objectifs d’investissement (rentabilité locative, résidence secondaire, etc.) et son budget.

- Étudier le marché immobilier : analys de l’évolution des prix et des tendances du secteur immobilier à Dubaï.

- S’informer sur les différentes options de financement : crédit immobilier à taux fixe ou variable, offres promotionnelles des promoteurs, etc.

- Faire appel à un agent immobilier : solliciter les services d’un professionnel afin de bénéficier de conseils avisés et simplifier les démarches.

- Visiter les biens sélectionnés : ne pas hésiter à consacrer du temps à la visite des biens pour être sûr de faire le bon choix.

- Négocier le prix : profiter de la concurrence entre les vendeurs pour obtenir un meilleur prix d’achat et maximiser son investissement.

- Faire une offre d’achat : rédiger une offre d’achat en respectant les règles locales et les usages du marché immobilier.

- Finaliser l’achat : signature du contrat de vente et versement du montant convenu auprès du notaire.

Annexe : Le Crédit Halal à Dubaï

Dubaï, ville des Emirats Arabes Unis, est en constante expansion et les opportunités de financement immobilier ne manquent pas. Afin de répondre aux besoins spécifiques des investisseurs musulmans, le crédit halal a vu le jour dans la région. Il s’agit d’un prêt respectant les principes de la finance islamique et offrant des solutions adaptées pour financer des projets immobiliers. Le promoteur ORO 24 offre un excellent exemple de la manière dont ces crédits sont utilisés pour développer des projets grandioses et respectueux des valeurs islamiques.

Principes du crédit halal

Le crédit halal est basé sur le respect des principes de la finance islamique. Premièrement, il interdit l’utilisation de l’intérêt, ou ribâ, considéré comme une pratique injuste et contraire à l’éthique islamique. De plus, le crédit halal exclut les investissements dans certains secteurs illicites tels que l’alcool, le tabac et les jeux d’argent. Enfin, il incite au partage des risques entre les différentes parties prenantes, favorisant ainsi une relation équilibrée et solidaire.

Promoteur ORO 24 et son engagement dans la finance islamique

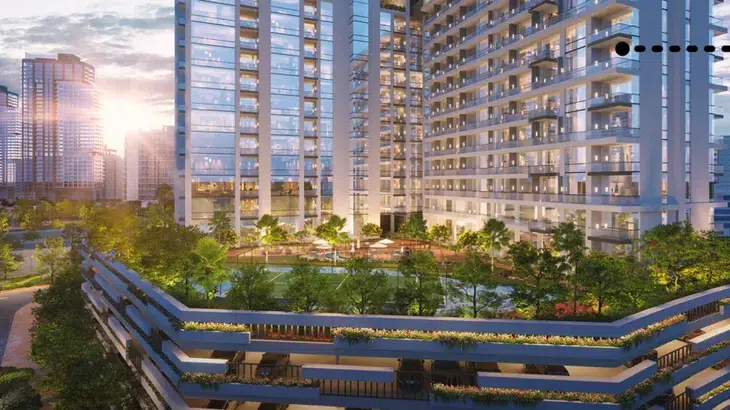

Le promoteur ORO 24 est une entreprise spécialisée dans le développement de projets immobiliers à Dubaï et possède un portefeuille diversifié d’actifs immobiliers de haute qualité. Soucieux du respect des valeurs islamiques, ORO 24 s’engage à promouvoir le financement halal dans ses projets, en offrant notamment des formules favorisant la participation des investisseurs musulmans.

Une offre adaptée aux exigences halal

Afin d’attirer les investisseurs qui cherchent à financer des projets conformes à leurs principes religieux, ORO 24 propose des solutions adaptées pour répondre à leurs besoins spécifiques. Parmi ces solutions figurent des contrats d’investissement basés sur le principe de la Mourabaha, une forme d’achat-revente sans ribâ dans laquelle l’acheteur paie au vendeur un bénéfice préalablement fixé ; ou encore des contrats d’Ijara, une formule de location-vente où l’acheteur ne devient propriétaire qu’à la fin de la période de location.

- Mourabaha : achat-revente sans intérêt, avec bénéfice fixé à l’avance

- Ijara : location-vente, l’acheteur devient propriétaire à la fin de la location

Des projets respectueux des valeurs islamiques

En plus d’offrir des formules de financement adaptées, le promoteur ORO 24 s’assure également que ses réalisations soient en phase avec les enseignements de l’islam et les attentes de sa clientèle musulmane. Les projets développés sont ainsi conçus en prenant en compte les aspects culturels, sociaux et religieux.

Exemples de projets réalisés avec un financement halal

Le promoteur ORO 24 a à son actif plusieurs projets immobiliers qui ont pu être financés grâce au crédit halal. Voici quelques exemples :

Levanto

Levanto est un projet résidentiel comprenant des villas de luxe situées dans une zone prisée de Dubaï, offrant un cadre de vie agréable et paisible tout en étant proche des grands centres d’affaires et des zones touristiques. Ce projet a été financé par le biais du crédit halal en faisant appel à des contrats d’Ijara, permettant ainsi aux investisseurs musulmans de participer au développement du complexe immobilier tout en respectant leurs principes financiers.

Torino

Torino est un autre exemple de projet résidentiel développé par ORO 24 avec un financement halal. Il s’agit d’un ensemble d’appartements de standing offrant une vue imprenable sur la mer, idéalement situé à proximité des grandes attractions de Dubaï telles que le centre commercial Mall of the Emirates ou encore le célèbre hôtel Burj Al Arab. Le promoteur a eu recours à des contrats de Mourabaha pour financer ce projet, assurant ainsi une transparence totale et évitant l’utilisation de l’intérêt.

Crédit halal : un attrait grandissant à Dubaï

Le succès des projets du promoteur ORO 24 montre que le crédit halal est en train de gagner en popularité parmi les investisseurs à Dubaï. Cette solution financière ouvre la voie à de nouvelles opportunités pour les musulmans qui souhaitent investir dans l’immobilier tout en respectant leurs croyances et valeurs.

Financement halal : une tendance internationale

Il convient également de noter que le financement islamique ne se limite pas au marché immobilier de Dubaï, mais s’étend également à d’autres secteurs et régions du monde. La finance islamique connaît en effet un essor considérable avec un volume global estimé à plus de 2 000 milliards de dollars, attestant ainsi de l’intérêt croissant pour ce type de financement conforme aux principes de l’islam.

Guide d’obtention d’un prêt hypothécaire aux Émirats Arabes Unis

Le marché immobilier en plein essor aux Émirats Arabes Unis attire de nombreux investisseurs et résidents, aussi bien locaux qu’étrangers. La question qui se pose alors est de savoir qui peut obtenir un prêt hypothécaire dans le pays. Cet article va examiner les critères et les exigences pour différentes catégories d’individus.

Les citoyens des Émirats arabes unis

Tout d’abord, les Emiratis ont évidemment accès à des prêts hypothécaires dans leur propre pays. Les banques telles que Emirates NBD, Dubai Islamic Bank ou encore Abu Dhabi Commercial Bank offrent une gamme de produits hypothécaires adaptés aux besoins des citoyens du pays. Voici quelques conditions générales :

- Le demandeur doit avoir entre 21 et 65 ans;

- L’emploi stable depuis au moins six mois (ou un an pour les travailleurs indépendants);

- Un revenu mensuel minimum variant généralement entre 10 000 et 15 000 AED;

- Une cote de crédit favorable;

- Un apport initial compris entre 20 et 50 % du prix d’achat du bien.

Chaque organisme prêteur aura également ses propres critères spécifiques, il est donc important de vérifier auprès de plusieurs banques avant de prendre une décision.

Les expatriés et les résidents non émiratis

Le gouvernement des Émirats arabes unis a adopté une approche accueillante envers les expatriés souhaitant acquérir une propriété dans le pays. Ainsi, la majorité des mortgage lenders offrent des solutions hypothécaires qui s’adressent aux résidents non émiratis, que ce soit à Dubai, Abu Dhabi ou ailleurs dans le pays. Les exigences varient selon les institutions financières, mais voici quelques points communs :

- Être titulaire d’un visa de résidence valide;

- Avoir entre 21 et 75 ans;

- Disposer d’un revenu mensuel minimum (souvent plus élevé que pour les citoyens émiratis);

- Avoir un historique de crédit favorable;

- Fournir un apport initial généralement compris entre 25 et 50 % du prix du bien.

Exemple de conditions spécifiques pour les expatriés :

Chez Emirates NBD, les Expatriés peuvent emprunter jusqu’à 75% de la valeur du bien pour les propriétés situées à Dubai et jusqu’à 70% pour celles situées à Abu Dhabi. La durée maximale du prêt pour cette catégorie est également inférieure à celle accordée aux Emiratis, c’est-à-dire 20 ans contre 25 ans respectivement.

Investisseurs étrangers et non résidents

Les investisseurs étrangers et non-résidents ont également la possibilité d’acheter une propriété aux Émirats arabes unis, bien qu’il soit généralement plus difficile d’accéder à des prêts hypothécaires. Néanmoins, le gouvernement a mis en place diverses incitations pour faciliter leurs démarches dans ce sens. Certaines banques proposent également des produits adaptés à leur situation.

Quelques conditions d’éligibilité :

- Avoir entre 21 et 75 ans;

- Fournir des justificatifs de revenus issus du pays d’origine ou international;

- Posséder une cote de crédit favorable;

- S’acquitter d’un apport initial généralement compris entre 30 et 50 % du prix du bien;

- Achat obligatoire d’une propriété située dans une zone désignée comme ouverte aux investisseurs étrangers (communément appelée “freehold area”).

Il est important de noter que les taux d’intérêt appliqués aux prêts hypothécaires pour les investisseurs non résidents sont souvent plus élevés que ceux offerts aux résidents et aux citoyens émiratis.

Résidents vivant hors des Émirats arabes unis

Les expatriés en séjour temporaire en dehors des Émirats arabes unis et qui souhaitent poursuivre l’achat d’une propriété dans leur pays d’accueil peuvent également bénéficier de prêts hypothécaires, mais les exigences et les conditions peuvent être plus strictes. En général, ils devront fournir :

- Des documents attestant de leur résidence à l’étranger;

- Leurs antécédents professionnels;

- Des justificatifs de revenus;

- Une cote de crédit favorable;

Toutefois, il est important de noter que chaque banque appliquera ses propres critères spécifiques pour cette catégorie d’applicants.

En résumé

Les Émirats arabes unis offrent une diversité de possibilités en matière d’achat immobilier, qu’il s’agisse de citoyens du pays, d’expatriés résidant dans le pays ou d’investisseurs étrangers non résidents. Les critères et exigences peuvent varier d’une institution à l’autre, il est donc essentiel de bien se renseigner avant de prendre une décision. N’hésitez pas à consulter plusieurs banques et mortgage lenders pour comparer les offres afin de trouver celle qui répondra au mieux à vos besoins et à votre situation personnelle.

En somme, réussir son investissement immobilier à Dubaï demande une préparation rigoureuse et un suivi minutieux des différentes étapes. Il est important de bien s’informer sur les options disponibles, tant au niveau du financement que du marché immobilier local, afin de faire le meilleur choix possible et maximiser sa rentabilité.

FAQ Crédit Immobilier Dubaï “Credit Halal Dubai” Investir à Dubai

Quels sont les types de crédits immobiliers disponibles à Dubaï?

À Dubaï, vous pouvez trouver deux principaux types de crédits immobiliers :

Le crédit immobilier à taux fixe

Le crédit immobilier à taux variable

En quoi consiste le crédit immobilier à taux fixe à Dubaï?

Le crédit immobilier à taux fixe à Dubaï offre des mensualités et une durée de prêt figées dès le départ, assurant une gestion budgétaire stable et sécurisée pour les investisseurs.

Comment fonctionne le crédit immobilier à taux variable à Dubaï?

Le crédit immobilier à taux variable à Dubaï présente des mensualités variables en fonction des fluctuations du marché. Cela peut être avantageux si les taux baissent, mais comporte des risques nécessitant une attention constante à l’évolution du marché.

Quelle est l’importance de l’emplacement stratégique des biens immobiliers à Dubaï?

L’emplacement stratégique des biens immobiliers à Dubaï est crucial pour la rentabilité. Les biens en centre-ville offrent de meilleures perspectives de rentabilité, avec une demande croissante. Une diversité d’options géographiques doit être envisagée pour maximiser l’investissement.

Comment la location saisonnière peut-elle être un moyen de rentabilisation à Dubaï?

La location saisonnière à Dubaï permet aux propriétaires de générer des revenus supplémentaires lorsque leur bien n’est pas occupé. Cependant, il est essentiel de respecter les règles de location touristique pour éviter des problèmes avec les autorités locales.

Pourquoi une étude approfondie du marché immobilier à Dubaï est-elle importante?

Une étude approfondie du marché immobilier à Dubaï est essentielle pour un investissement fructueux. Cela va au-delà des offres disponibles en ligne et des conseils d’agents immobiliers, incluant la compréhension des tendances et de l’évolution du secteur immobilier.